به گزارش تجارتنیوز، بانک مرکزی که در پایان هفته با انتشار گزارشی، نرخهای بهره بازار پول را اعلام میکند، بهتازگی آمار و ارقام مربوط به دو مورد از مهمترین نرخهای بهره این بازار، یعنی نرخ بهره بین بانکی و همچنین نرخ ریپو در هفته منتهی به سوم آبانماه را منتشر کرد.

بررسی دادههای درج شده در گزارش بانک مرکزی حاکی از آن است که نرخ بهره بین بانکی پس از کاهش 0.04 واحد درصدی که در هفته گذشته تجربه کرد، در این هفته نیز بار دیگر نزولی شد و افت اندکی را رقم زد.

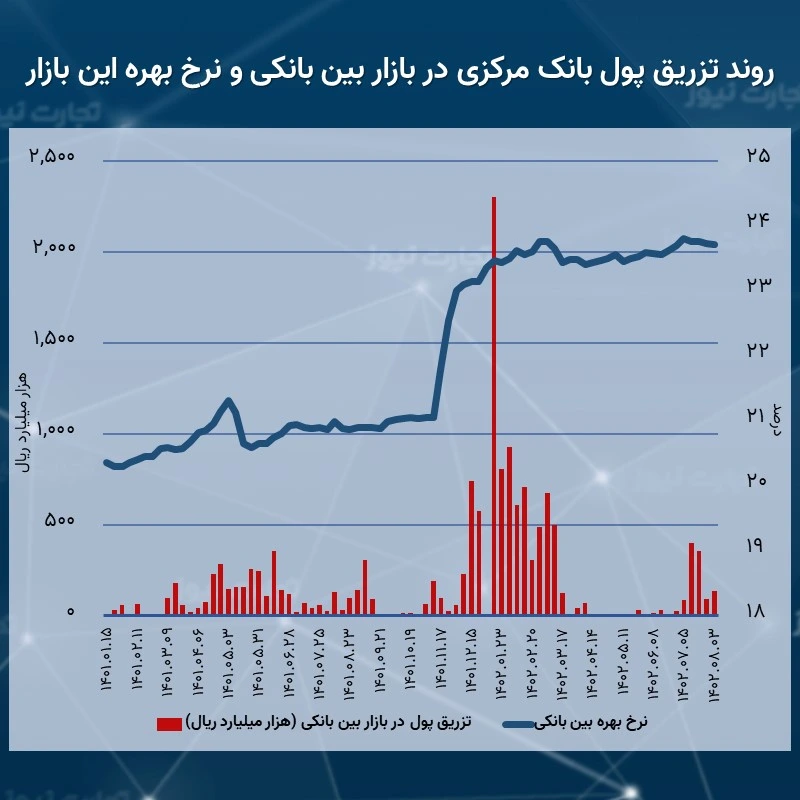

همچنین این افت در نرخ سود بازار شبانه درحالی رقم خورده که مجموع تزریق پول بانک مرکزی در بازار باز و بازار بین بانکی در این هفته صعودی بوده و به نظر میرسد که همین موضوع، عامل اصلی تداوم روند نزولی نرخ سود بین بانکی بوده است.

عقبنشینی 0.01 واحد درصدی نرخ بهره بین بانکی

بر اساس آمار و ارقام منتشر شده از سوی بانک مرکزی، نرخ بهره بین بانکی در هفته منتهی به سوم آبانماه سال 1402 افت ناچیز 0.01 واحد درصدی را ثبت کرده است. به این ترتیب میانگین موزون نرخ سود بازار بین بانکی در پایان نخستین هفته آبانماه به رقم 23.71 درصد کاهش یافته است.

از سویی دیگر، طبق گزارش عملیات اجرایی سیاست پولی که بانک مرکزی در روز دوم آبانماه منتشر کرد، در این مدت سه بانک و موسسه اعتباری با استفاده از اعتبارگیری قاعدهمند یا همان استقراض از بانک مرکزی از طریق بازار بین بانکی، مبلغ 13 هزار و 400 میلیارد تومان از بانک مرکزی وام گرفتهاند.

خالص تزریق پول در بازار شبانه صفر شد

بررسیها نشان میدهند که میزان وامدهی بانک مرکزی به بانکها در بازار بین بانکی هفته قبلتر معادل حدود هشت هزار و 800 میلیارد تومان بوده و این رقم در هفته اخیر افزایش پیدا کرده است.

البته ناگفته نماند که در همین بازه زمانی، 13.39 هزار میلیارد تومان از منابع قرض داده شده توسط بانک مرکزی به بانکها، سررسید شد تا خالص عملیات بانک مرکزی در این هفته تقریبا صفر شود.

بازار بین بانکی چیست؟

بانکها در بسیاری از مواقع، طی فعالیتهای روزمره خود با کسری وجوه نقد دست و پنجه نرم میکنند. در این شرایط، بازار بین بانکی یکی از سازوکارهای مهمی به شمار میرود که برای تامین این کسری، مورد استفاده شبکه بانکی قرار میگیرد.

در واقع بازار بین بانکی فضایی را ایجاد میکند که بانکها میتوانند از طریق آن، بخشی از کسری منابع نقدی خود را با استقراض از بانکهایی که منابع مازاد دارند، جبران کنند.

البته بانکهای مقروض نیز مکلفند که این پولهای قرضگرفتهشده را در تاریخی معین که عمدتا یک روزه است و با نرخ بهرهای از قبل تعیینشده که همان نرخ بهره بین بانکی است، به بانک وامدهنده بازگردانند.

source